巨子生物IPO、冲刺"胶原蛋白第一股":研发率偏低,净利率回落

出品 | 不二研究

继创尔生物、敷尔佳之后,胶原蛋白赛道又迎来一位IPO玩家。

近期,西安巨子生物基因技术股份有限公司(Giant Biogene Holding Co.,下称巨子生物)在港交所递表,高盛和中金公司担任联席保荐人。

作为知名“医美面膜”品牌可复美背后公司,巨子生物的市场吸引力不俗。根据弗若斯特沙利文,2021年,巨子生物的零售额在国内专业皮肤护理产品公司中排行Top2;可复美是中国医用敷料市场的第二畅销品牌。

目前,巨子生物的业绩正快速增长。招股书显示,2021年巨子生物营收15.52亿元,净利润8.28亿元;毛利率高达87.2%,远超同行上市公司水平。

但「不二研究」认为,光鲜之下,隐忧暗藏。净利润增长滞缓,净利率受营销拖累;经销商拓展受阻,价格体系紊乱;竞争对手环绕,新业务尚待研发……巨子生物能否靠上市夯实壁垒,还需综合评估产品研发、渠道拓展、合理宣传等能力。

技术红利期,“胶原蛋白第一股”争夺战已然打响。巨子生物能否凭实力夺魁?

净利增长滞缓,营销拖累业绩

巨子生物是西北大学教授范代娣的“夫妻店”。

范代娣是中国生物化工专业第一位女博士,被称为“类人胶原蛋白之母”。2000年,范代娣成功研发出重组胶原蛋白技术,与其夫严建亚共同创办了巨子生物。创业初期,巨子生物并无收益,全靠范代娣夫妻补贴支撑;2005年,巨子生物核心技术获行业内首个发明专利授权;2009年,巨子生物成为全球首个实现批量生产胶原蛋白护肤品的公司。

图源:可复美官微

创业22年,范代娣夫妻终于迎来了公司的高光时刻:2019年起,巨子生物连续三年蝉联中国胶原蛋白功能性护肤赛道Top1。2021年底,巨子生物完成了成立以来第一轮、也是IPO前唯一一轮融资,汇集了高瓴、中金资本等一众知名投资机构。

功能性护肤风口下,巨子生物依靠核心技术起飞,营收也正处高速增长期。

招股书显示,巨子生物2019-2021年分别实现营收9.57亿、11.90亿和15.52亿元,其中2020-2021年营收增幅分别为24.44%和30.41%。

但净利润的增长并没有跟上营收增长的步伐。招股书显示,2019-2021年巨子生物净利润分别为5.75亿、8.26亿和8.28亿元,其中2020年~2021年增速分别为43.65%和0.24%,出现大幅回落。

从毛利率来看,巨子生物位于行业较高水平,且增长势头正盛。招股书显示,2019-2021年,巨子生物的毛利率分别为83.30%、84.60%和87.20%。与同行业上市公司相比,贝泰妮(300957.SZ)2019-2021年毛利率分别为80.22%、76.25%和76.01%;华熙生物(688363.SH)2019-2021年毛利率分别为79.66%、81.41%和78.07%,均未稳定于80%上方。

较高的毛利率来自于产业链中的主导权。在胶原蛋白领域,巨子生物覆盖了从原料端到终端产品的全链条,因此具备较强的成本控制能力。招股书显示,2019-2021年,巨子生物销售成本仅分别为1.60亿、1.83亿和1.98亿元,包括原料采购、制造费用及物流等费用。

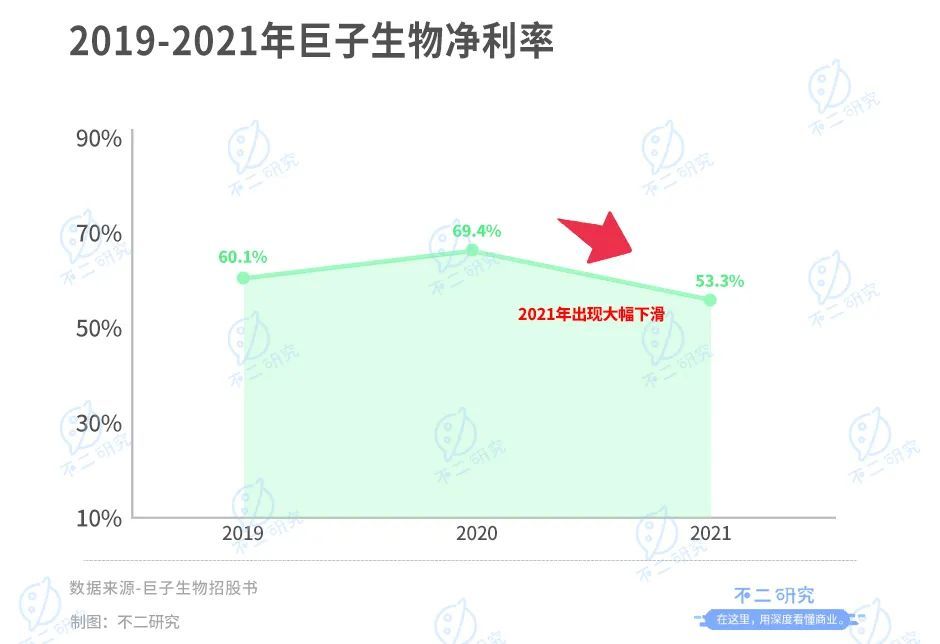

经营数据看似亮眼,但「不二研究」发现,巨子生物的业绩中仍存在不稳定因素——净利率回落。招股书显示,2019-2021年巨子生物净利率分别为60.1%、69.4%和53.3%,2021年出现大幅下滑。

巨子生物在招股书中解释称,净利率的走低归因于线上营销开支的增加。2019-2021年,公司销售费用分别为0.94亿、1.58亿元、3.46亿元,占营业收入比重分别为9.8%、13.3%、22.3%。

自研自产加上规模效应,让巨子生物得以最大程度控制成本,是其营收得以持续增长的重要原因;其所构建的合成生物学技术平台,更是吸引资本争先注入。

但与颜值经济的众多玩家一样,营销将持续为巨子生物的业绩带来压力。囿于行业玩法,该项成本并无法大幅压缩。短期内,不难预见其净利率的持续承压;而从长期来看,扭转下行趋势,需要巨子生物尽快筑牢品牌效应,寻得更高效的营销手段,跳出烧钱打法的窠臼。

单一产品依赖,价格体系混乱

巨子生物是重组胶原蛋白赛道的龙头玩家。

上一篇:达州市档案馆数字档案馆平台档案数据存储阵列

下一篇:[公司]理邦仪器:磁敏免疫分析仪正临床测试