美国生物柴油政策能否给豆油一线生机?

近期豆油市场形势可谓是利空重重,首先,雷亚尔大幅贬值及市场预期美豆种植面积进一步上调,使美豆破位下行,带动美豆油大幅下跌;其次,日渐恢复的棕榈油产量和逐渐兑现的南美丰产犹如一把高悬的达摩克利斯之剑,使豆油不敢轻举妄动地上涨;此外,因 OPEC减产效果不及预期,美原油连续下跌拖累油脂市场,在这些因素的共同作用下,美豆油连续九日录得跌幅,从33.13一路下跌至30.96美分/磅,跌破下方31美分一线支撑,跌幅6.55%。那么在重重利空中,后期豆油如何才能突围呢?笔者认为近期的美生物柴油题材发酵或是个看点。

美生物柴油与美豆油的关系

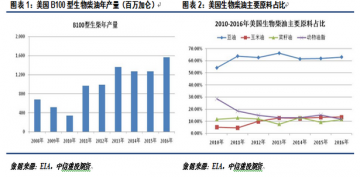

为减少大气污染和海外能源依赖,美国根据《2005年能源税收政策法案》授权美国环保署(EPA)全面实施可再生能源标准,要求每个汽油及柴油生产商和进口商向运输燃料中添加可再生燃料,并规定包括纤维素生物燃料、生物柴油、先进生物燃料在内的可再生燃料的最低用量标准。美国国会在2007年的《美国能源独立与安全法案》进一步明确了2022年之前每年的可再生能源的使用量,并要求2022年可再生能源的消费总量必须从2008年的80亿加仑提高到360亿加仑,该法案所界定的可再生能源主要是生物乙醇与生物柴油。而根据美国能源署(EIA)数据,美国的生物柴油原料以植物油和动物油脂为主,其中植物油用量远高于动物油脂,因美国是世界大豆的传统生产大国,其生物柴油中的植物油原料绝大部分来自豆油。2010年以来美国生物柴油产量总体保持增长的态势,美豆油的生柴用量也从11.41亿磅快速增长至2016年的60.95亿磅,占比一直维持在60%左右,而玉米油、菜油、动物油脂的用量则逐渐调整至10%附近。正是由于豆油-生物柴油的需求传导,使美国豆油当前的工业消费量超过豆油产量的27%,豆油与生物柴油的联动性越发紧密,生物柴油的产量变化对美豆油及全球油脂市场有了“牵一发而动全身”的影响。

美生物柴油题材对美豆油的影响

近期的美生物柴油题材发酵主要在两个方面:一是近期美国提出的对阿根廷、印尼生物柴油进口的反倾销反补贴调查,二则是前期传闻的美生物柴油政策调整。

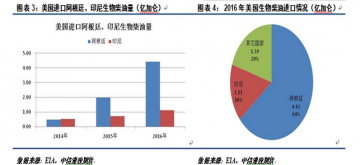

1、美国对阿根廷、印尼生物柴油的“双反”调查。当前美国生柴进口最大来源国为阿根廷和印尼,2013年欧盟对阿根廷、印尼生物柴油的反倾销政策重挫了两国的生物柴油出口,而美国在2013年恢复对搀兑的生物柴油予以每加仑1美元的税收抵免优惠,使得美国成为阿根廷、印尼生柴的新出口目的地。2014年至2016年间,阿根廷、印尼对美国的生物柴油出口激增,阿根廷对美国的生柴出口从2014年的0.47亿加仑增加至4.43亿加仑,增幅843%,印尼对美国生柴出口的0.51亿加仑增加至1.11亿加仑,增幅117%。据了解,2016年美国生柴的总进口量6.93亿加仑,其中进口自阿根廷的生柴达4.43亿加仑,占比63.90%,进口自印尼的生柴为1.11亿加仑,占比16.07%,两国进口占比达80%,而2016年美国全年生柴消费为20.6亿加仑,来自阿根廷、印尼的进口占消费的比例达到27%。

面对阿根廷、印尼生物柴油进口量的井喷式增长对美国生物柴油产业造成的巨大冲击,美国商务部于今年4月份向国际贸易委员会ITC提交了对阿根廷SME以及印尼PME的反倾销反补贴调查申请,5月5日国际贸易委员会投票通过了这一申请,承认低价格进口生柴对美国生柴行业造成实质性伤害,并预计将会在今年8月份开始征收反补贴税,以及在今年10月份征收反倾销税。那么若美国成功对阿根廷、印尼生柴征收反倾销反补贴税,对美豆油的需求将产生怎样的影响呢?笔者将根据公开数据对美豆油需求增量进行测算,根据 EIA 2009年-2016年美国 B100型生物柴油产量和豆油用量统计,容易计算出每生产1加仑生物柴油对应豆油用量平均为3.90磅。

EPA在2016年11月公布了2017年最终的可再生能源标准和2018年的生物柴油最低使用量,将2018年的生物柴油强制添加量从2017年的20亿加仑提高到21亿加仑,而2016年美国全年生柴消费为20.6亿加仑。假定美国生柴需求维持最低量21亿加仑,进口量按需求同比例增长计算得7.06亿磅,那么若美豆油完全替代阿根廷、印尼豆油的生柴用量需求,将增加美豆油消费约22.03亿磅(0.8*7.06*3.90),容易计算出美豆油每替代阿根廷、印尼豆油的生柴用量需求10%,美豆油消费将增加约2.20亿磅。

上一篇:【新书推介】《细胞与干细胞:神奇的生命科学》

下一篇:生物柴油规模化走向市场需过“三关”